Geschäftskonto für Einzelunternehmer: Die 4 besten Konten für Selbstständige

Privates Girokonto oder Geschäftskonto? Diese Frage stellt sich für viele Gründer, die motiviert in ihr neues Business starten. Grundsätzlich sind Einzelunternehmer nicht dazu verpflichtet, separate Firmenkonten zu führen.

Allerdings kannst du so deinen privaten und geschäftlichen Zahlungsverkehr voneinander trennen und mehr Ordnung in deine Business-Finanzen bringen.

Die Kontoeröffnung ist unkompliziert und kann in der Regel online vorgenommen werden. Oft musst du dafür nicht einmal etwas bezahlen. Abgesehen davon können später aber andere Gebühren für ein Geschäftskonto anfallen.

Bevor du ein Geschäftskonto eröffnest, solltest du dich deshalb eingehend informieren. In diesem Beitrag erklären wir, worauf du achten musst und warum ein Geschäftskonto wichtig im Blick auf deine unternehmerische Zukunft ist.

Geschäftskonto Einzelunternehmer – die wichtigsten Fakten:

- Einzelunternehmer sind natürliche Personen und in der Geschäftswelt als Kaufleute, Freiberufler, Gewerbetreibende oder Kleinunternehmer unterwegs.

- Es gibt keine Gesetzesvorschrift, die diesen Unternehmern das Führen eines getrennten geschäftlichen Kontos vorschreibt. Theoretisch können sie ein privates Girokonto für die Geschäftsfinanzen verwenden.

- Trotzdem ist ein Geschäftskonto für Freiberufler und Einzelunternehmer empfehlenswert. Dies ermöglicht einen besseren Überblick über die Finanzen und erleichtert die Buchhaltung.

- Für ein geschäftliches Konto gibt es kostenfreie und gebührenpflichtige Optionen. Welches Konto sich am besten eignet, kommt auf die individuellen Ansprüche des Selbstständigen an.

Was ist eigentlich ein Einzelunternehmen?

Ein Einzelunternehmen wird von einer einzelnen natürlichen Person gegründet und geführt. Die folgenden Unternehmer gehören in diese Kategorie:

- Kaufleute bzw. Gewerbetreibende

- Freiberufler

- Kleinunternehmer

Es gibt auch Ausnahmen: Die Ein-Personen-GmbH etwa wird zwar von einer Einzelperson gegründet, zählt aber in den meisten Definitionen nicht zu den Einzelunternehmen. Als Kapitalgesellschaft gelten hier die normalen Regeln einer GmbH.

Selbstständig: Wann ist ein Geschäftskonto Pflicht?

Ob du rechtlich gesehen ein Geschäftskonto benötigst, kommt auf die Rechtsform deines Unternehmens an. Es ist gesetzlich vorgeschrieben, dass Kapitalgesellschaften ein Geschäftskonto führen:

- GmbH

- OHG

- UG

- AG

- KG

Bei diesen Unternehmen handelt es sich um juristische Personen: Das Gesellschaftsvermögen ist das Vermögen des Unternehmens, nicht der Gesellschafter.

Im Gegensatz dazu besteht für Freiberufler oder Einzelunternehmer keine gesetzliche Pflicht, ein Geschäftskonto zu führen. Auch manche andere Rechtsformen sind von der Firmenkonto-Pflicht befreit, hier ein Überblick:

- selbstständige Kaufleute bzw. Gewerbetreibende

- Freiberufler

- Personengesellschaften (GbR)

Diese Unternehmen bzw. Unternehmer müssen nicht zwingend ein geschäftliches Konto eröffnen. Sie gelten rechtlich als natürliche Personen, die für ihre geschäftlichen Verpflichtungen unbeschränkt mit ihrem Privatvermögen haften. Theoretisch können sie ein privates Girokonto für geschäftliche Zwecke verwenden.

Dennoch entscheiden sich auch viele Solo-Gründer für die Eröffnung eines Geschäftskontos, denn es bietet zahlreiche Vorteile und kann den Arbeitsalltag enorm erleichtern.

Warum sich ein Firmenkonto lohnt

In der Theorie kannst du dein privates Girokonto gleichzeitig als Geschäftskonto nutzen. Trotzdem kann es sinnvoll sein, ein separates Konto für geschäftliche Transaktionen zu eröffnen.

Welche Gründe für die Kontoeröffnung stehen, haben wir hier für dich aufgelistet:

- Ein separates Geschäftskonto ermöglicht eine einfache Trennung deiner geschäftlichen und privaten Einnahmen und Ausgaben. Das gibt dir einen besseren Überblick über deine Finanzen.

- Du genießt mehr Transparenz über beleghafte Buchungen, Überweisungen und den gesamten Zahlungsverkehr deines Unternehmens.

- Die Buchhaltung und Steuererklärungen können effizienter erledigt werden. Viele geschäftliche Girokonten ermöglichen die Integration von Buchhaltungssoftware.

- Viele Geschäftskonten bieten Zugang zu weiteren unternehmensbezogenen Dienstleistungen und einen auf dein Unternehmen zugeschnittenen Kundenservice. Sollten Probleme bei einer Buchung aufkommen, erhältst du effizienten Support.

- Viele Banken lehnen es ab, dass Kunden ihr Privatkonto für geschäftliche Zwecke nutzen. Dies kann sogar zur Kündigung des Kontos führen. Mehr Informationen findest du in den Geschäftsbedingungen des jeweiligen Finanzdienstleisters.

Auch wenn ein Privatkonto die einfachere Lösung zu sein scheint: Soll dein Unternehmen in Zukunft wachsen, kann die Eröffnung eines Geschäftskontos bereits heute sinnvoll sein.

Die spätere Umstellung erfordert einen hohen Verwaltungsaufwand – so musst du auch zum Beispiel alle Geschäftspartner über dein neues Konto informieren und alle Firmenunterlagen ändern.

Viele Banken bieten eine einfache und günstige Kontoführung, um deine geschäftlichen und privaten Finanzen perfekt voneinander zu trennen.

Gibt es wirklich kostenlose Geschäftskonten?

Ob ein als kostenlos beworbenes Konto tatsächlich vollkommen kostenfrei ist, hängt von der Art und dem Umfang der Nutzung ab. Wir haben für dich einige bekannte Anbieter von Geschäftskonten genauer unter die Lupe genommen.

So kannst du herausfinden, welche Bank das beste Geschäftskonto für dich bietet. Vorab solltest du dir außerdem über deine Anforderungen an das Konto klar werden. Nur so kannst du das für dich optimale Geschäftskonto finden.

Das passende Geschäftskonto für Einzelunternehmer: kostenlose Kontomodelle

Ob ein Geschäftskonto vollständig und langfristig kostenfrei ist, kommt auf unterschiedliche Faktoren an. Viele kostenlosen Kontomodelle werben mit 0 Euro Kontoführungsgebühren. Du kannst also definitiv ein Geschäftskonto ohne monatliche Gebühren für die Kontoführung finden.

Allerdings fallen in fast allen Fällen Kosten für bestimmte Services an. Ob und zu welchem Ausmaß Dienstleistungen kostenfrei angeboten werden, kommt auf die Bank und das Angebot an. Kontist und N26 etwa ermöglichen unbegrenzte papierlose Buchungen ohne zusätzliche Kosten.

Andere Konten bieten beispielsweise ein Kontingent von 50 beleglosen Buchungen ohne zusätzliche Gebühren – alle weiteren Buchungen sind kostenpflichtig.

Hier ein Überblick über die Aspekte, auf die du achten solltest:

- kostenfreie Bargeldabhebungen am Automaten ( bis zu 10.000 Euro bei Finom)

- Bargeldeinzahlungen und Papierbuchungen

- einmalige und monatliche Kosten für Debit- und Kreditkarten

- Fremdwährungstransaktionen

- kontaktloses Bezahlen (Google Pay, Apple Pay)

- Möglichkeit, Unterkonten zu erstellen

Welche dieser Aspekte für Freiberufler und Solo-Selbstständige am wichtigsten sind, kommt stark auf das individuelle Unternehmen und dessen Bedürfnisse an. Hast du zum Beispiel viele Kunden im Ausland, können Fremdwährungstransaktionen für dich essenziell sein.

Entscheide, welche Punkte für dein Business am wichtigsten sind und wähle dein Konto dementsprechend aus.

Geschäftskonto Vergleich: Diese Banken bieten kostenlose Firmenkonten

Wenn du die Kosten für das Konto so gering wie möglich halten möchtest, musst du verschiedene Optionen und deren Gebühren vergleichen. So kannst du von Geschäftskonten mit hohen Gebühren die Finger lassen.

Und auch wenn dir die Führung eines Geschäftskontos als Einzelunternehmer oder Freiberufler nicht gesetzlich vorgeschrieben ist, kann dies Sinn ergeben.

Im Folgenden stellen wir dir die besten Geschäftskonto-Optionen vor, die kostenfrei sind oder mit geringen Gebühren einhergehen.

1. Finom Solo

Bei Finom* handelt es sich um ein bekanntes niederländisches Fintech-Unternehmen. Der Finanzdienstleister bietet neben kostenpflichtigen Konten auch ein kostenloses Firmenkonto an.

Das kostenfreie Business-Konto Solo eignet sich nicht nur für Freiberufler und Gewerbetreibende, sondern für alle Unternehmensformen. Darüber hinaus haben Businesskunden bei Finom Zugang zu drei weiteren kostenpflichtigen Kontomodellen.

Hier einige Vorteile des Finom Solo Geschäftskontos für Einzelunternehmer:

- Integration von Buchhaltungs- und Fakturierungssoftwares

- kostenlose physische Visa-Kreditkarten

- Abhebungen am Geldautomaten bis 2.000 Euro gebührenfrei

- mobile App

Finom bietet ein Geschäftskonto, das sich perfekt für alle Unternehmensformen eignet. Ein kleiner Nachteil: Cashback auf Kartenzahlungen ist ausschließlich dem kostenpflichtigen Kontomodell vorbehalten.

Und auch Kontokorrentkredite und andere Finanzierungsmöglichkeiten sind bei Finom-Geschäftskonten in der Regel nicht möglich.

Das Geschäftskonto von Finom ist speziell auf die Bedürfnisse von Freelancern, Start-ups und kleinen Unternehmen zugeschnitten. Mit einer starken Fokussierung auf Einfachheit, Schnelligkeit und Innovation bietet Finom eine nahtlose Banking-Erfahrung, die durch moderne Technologie und Nutzerfreundlichkeit besticht.

Die wichtigsten Funktionen:

🏆 Banking: Intuitive Bedienung und schnelle Kontoeröffnung

🏆 App: Zugriff von überall durch eine benutzerfreundliche mobile App

🏆 Service: Engagierter Kundenservice, der stets unterstützend zur Seite steht

🏆 Features: Integration in Buchhaltungssoftware und automatisierte Rechnungsstellung

🏆 Transaktionen: Echtzeit-Benachrichtigungen für vollständige Kontrolle

2. Kontist Free

Die 2016 gegründete Kontist GmbH ist ein Berliner Fintech-Unternehmen, das neben zwei kostenpflichtigen Firmenkonten auch kostenlose Online-Konten für Freiberufler und Selbstständige* anbietet.

Das Kontist Free ist das kostenlose Konto des Finanzdienstleisters und kommt mit diesen Vorteilen daher:

- unbegrenzte Anzahl von beleglosen Buchungen

- virtuelle Visa-Debitkarte

- Überziehungsrahmen kann zwischen 500 und 3.000 Euro eingestellt werden (je nach Bonität)

- App mit Push-Benachrichtigungen

Buchhaltungs- und Rechnungssoftware sowie eine DATEV-Schnittstelle sind nur im kostenpflichtigen Firmenkonto von Kontist integriert.

Das Geschäftskonto für Freiberufler, Freelancer und alle Selbstständige, die ihre Finanzen ausschließlich digital abwickeln wollen.

🏦 Kostenlos nutzbar

🏦 Kreditkarte (virtuell & physisch)

🏦 Google & Apple Pay

🏦 Steuereinschätzung in Echtzeit (ESt & USt)

🏦 Buchhaltung

🏦 Deutsche IBAN

🏦 Unbegrenzte Anzahl von SEPA-Überweisungen

🏦 Dispokredit zwischen 500 – 5.000 Euro

🏦 Schnittstelle zu Buchhaltungs-Tools: lexoffice, fastbill

3. FYRST BASE

FYRST* ist ein Fintech-Unternehmen im Besitz der Deutschen Bank. Für Einzelunternehmer fallen keine Kosten für ein Geschäftskonto bei FYRST an, denn das FYRST BASE punktet mit 0 Euro Kontoführungsgebühren für natürliche Personen.

Juristische Personen zahlen 6 Euro pro Monat oder entscheiden sich für das FYRST Complete für 10 Euro pro Monat.

Der Leistungsumfang beider Konten ist nahezu identisch – die Unterschiede liegen vor allem in den Buchungslimits und den Kosten für einige andere Serviceangebote.

Hier zeigen wir einige Vorteile des BASE-Kontomodells auf:

- Integration von Buchhaltungs- und Rechnungssoftware (DATEV-Schnittstelle)

- kostengünstige Abhebungen von Bargeld an den Automaten der Cash Group (Deutsche Bank, Commerzbank, HypoVereinsbank)

- günstige Bargeldeinzahlungen (0,01 € pro Einzahlung)

- 50 kostenlose Buchungsposten pro Monat

- gebührenfreie Debit- und Kreditkarte

Die Anbindung an die Cash Group erleichtert dir die Nutzung des FYRST Kontos. Bareinzahlungen und -abhebungen können so zu günstigen Konditionen getätigt werden. Für Bareinzahlungen und Belegbuchungen stehen den Kontonutzern die Filialen der Deutschen Bank zur Verfügung.

Selbstständige, Freiberufler oder Gesellschafter, die ihr Unternehmen seit mindestens einem Jahr führen, können über die FYRST Online-Konten Kontokorrentkredite und Wachstumsfinanzierungen in Anspruch nehmen.

Das kostenlose Geschäftskonto von FYRST bietet das beste Leistungsprofil im Vergleich zu den vier anderen Geschäftskonten ohne Kontoführungsgebühren aus unserem Test.

Das Geschäftskonto von FYRST bietet eine ideale Plattform für Gründer, Freiberufler und kleine Unternehmen, die eine unkomplizierte und kosteneffiziente Banklösung suchen. Mit einem starken Fokus auf digitale Services ermöglicht FYRST eine einfache und schnelle Verwaltung deiner Finanzen direkt über eine intuitive App.

Die wichtigsten Funktionen:

🏆 Service: Einfache und schnelle Kontoeröffnung und -verwaltung über eine benutzerfreundliche App

🏆 Kosten: Transparente Preisgestaltung ohne versteckte Kosten

🏆 Buchhaltung: Buchhaltungsfunktionen zur Vereinfachung der Finanzverwaltung

🏆 Features: Integrierte Rechnungserstellung und -verwaltung direkt in der App

🏆 Transaktionen: Möglichkeit, Zahlungen direkt über die App zu empfangen und zu verwalten

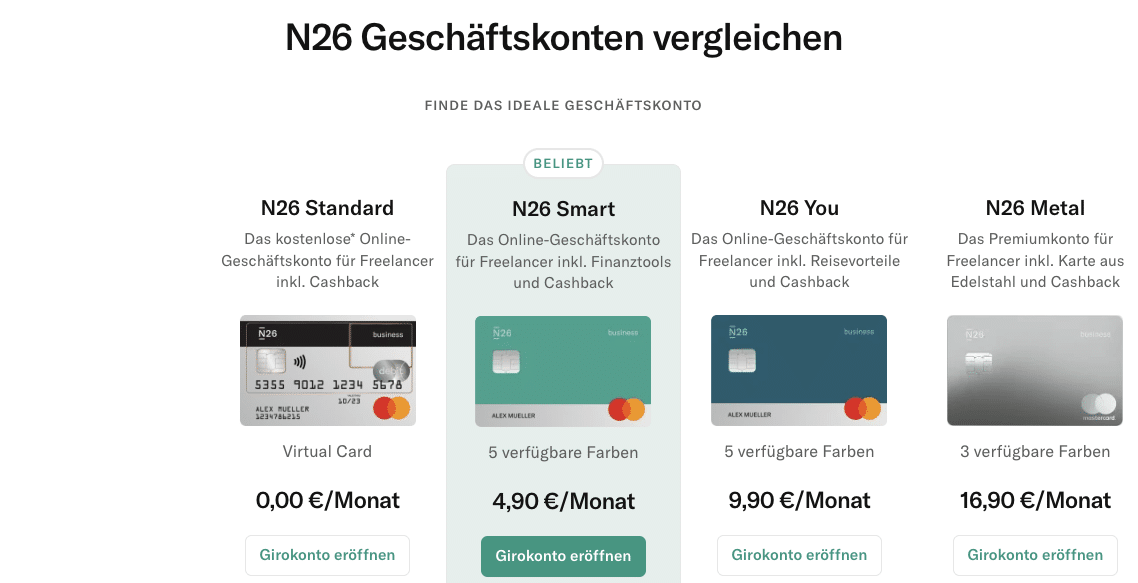

4. N26 Business Standard

N26* ist eine 2013 gegründete Berliner Bank. Das N26 Business Standard-Konto ist das spezielle Angebot der Bank für Selbstständige und Freiberufler und kann kostenfrei eröffnet werden.

Der Leistungsumfang hier ist sehr vielseitig:

- 0,1 % Cashback

- drei gebührenfreie Abhebungen pro Monat in Deutschland

- unbegrenzte Anzahl belegloser Transaktionen

- virtuelle Debitkarte kostenfrei, physische Karte gegen eine einmalige Gebühr

Echte Kreditkarten mit Überziehungsrahmen sind noch nicht Teil des N26-Angebots. Es ist aber möglich, einen Überziehungsrahmen für das kostenlose N26 Business Standard-Konto einzurichten.

Wann sollten Einzelunternehmer ein Geschäftskonto eröffnen?

Es ist empfehlenswert, so früh wie möglich ein Geschäftskonto zu eröffnen. Bereits ab der Gründung des Einzelunternehmens profitieren Solo-Gründer und Selbstständige so von den vielen Vorteilen.

Vor allem die Buchhaltung fällt dir mit einem separaten Konto von Anfang an leichter. Die Trennung von privaten und geschäftlichen Transaktionen verschafft einen guten Überblick.

Natürlich ist auch der spätere Wechsel von einem privaten Konto zu einem Geschäftskonto möglich. Dies ist allerdings mit viel Aufwand verbunden.

Schließlich musst du dann alle deine Rechnungsdaten aktualisieren und die neue Bankverbindung an deine Kunden weitergeben. Entscheide dich in dem Fall für einen Anbieter mit einem kostenfreien Kontowechselservice.

Geschäftskonto für Einzelunternehmer – Fazit

Mit einem Geschäftskonto erhalten Einzelunternehmer ein Girokonto, das sie ausschließlich für ihr Unternehmen nutzen. Auch wenn du als Solo-Gründer meist nicht dazu verpflichtet bist, ist die Eröffnung eines Kontos für Geschäftszwecke sinnvoll.

Möchtest du ein separates Geschäftskonto eröffnen, bieten sich dir viele Möglichkeiten. Einige Anbieter haben neben Kontomodellen mit einer monatlichen Gebühr für die Kontoführung außerdem eine kostenfreie Option im Angebot.

Neben den Kontoführungsgebühren solltest du außerdem auf weitere Kosten und Gebühren achten. Bestimmt wirst du ein Geschäftskonto finden, das deinen Anforderungen und Wünschen entspricht.